原文来源:The Block

原文编译:谷昱,链捕手

Layer1 的爆发式增长是 2021 年加密行业最主要的发展脉络之一,多个新兴 Layer2 网络向以太坊发起有力挑战,同时多个 Layer2 项目也陆续上线加入竞争。

在 The Block 近期发布的年度报告中,其中对 Layer1 与 Layer2 的竞争格局进行详细分析,同时对 10 个主流 Layer1 平台的技术与生态进展进行了精彩阐述。

2021 年竞争概述

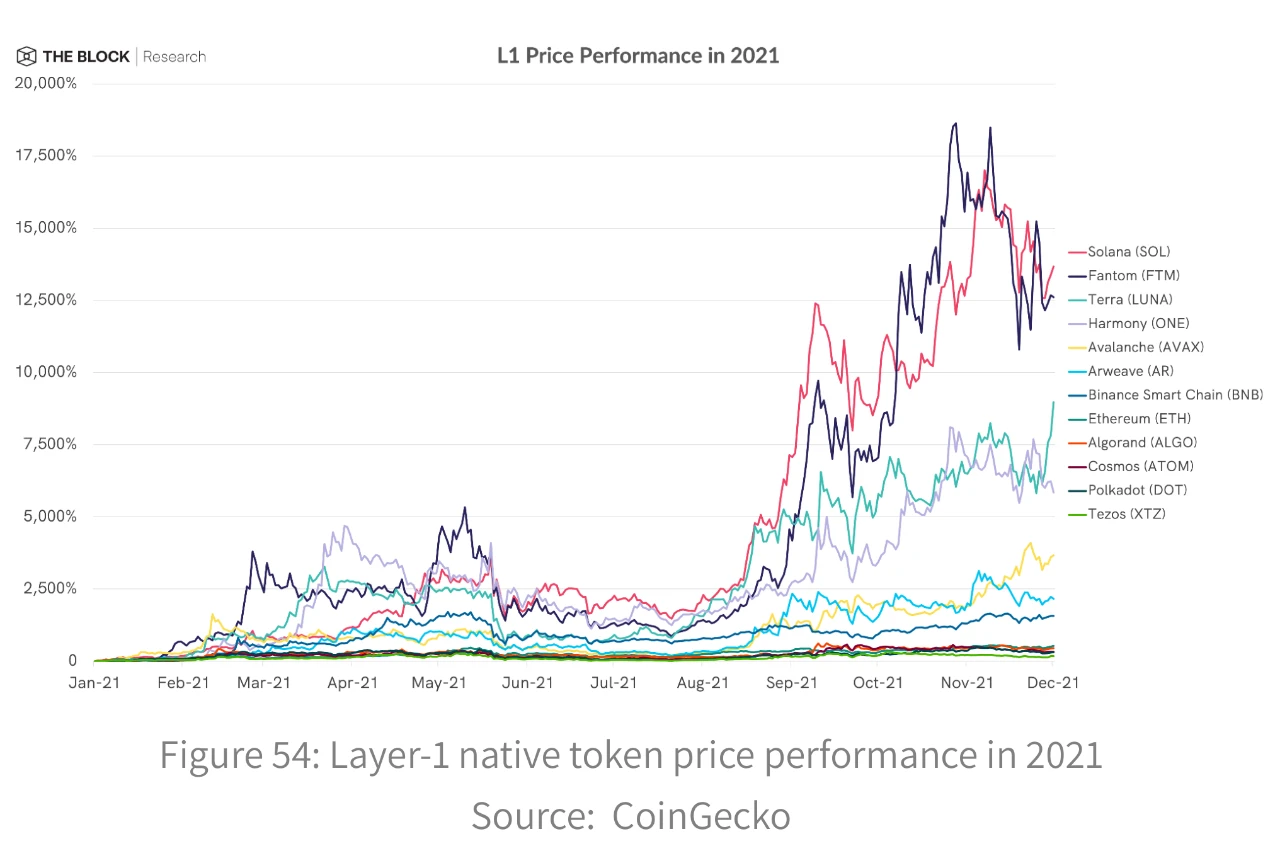

2021 年的主流趋势之一是第 1 层(L1) 区块链及其生态系统的增长,特别是与当前领先的智能合约平台以太坊的增长有关。正如我们的市场状况部分所述,第 1 层协议是 2021 年加密货币市场的突破性赢家之一。放大第1层平台加密货币相对于 ETH 的价格回报,它们的表现明显优于 ETH 的价格收益,例如 Fantom (FTM)、Solana (SOL) 和 Terra (LUNA)。

撇开价格、性能不提,2021 年 L1s 的可量化用户活动大幅增加,这主要是受各种 L1 平台上出现的 DeFi 生态系统的推动。随着可选择的 DeFi 协议的不断增加,用户将创纪录数量的资金存入去中心化应用程序,如去中心化交易所(DEXs)、借贷协议、收益聚合器和衍生品交易所。

仅在以太坊上,DeFi 协议的总锁仓价值 (TVL) 从 2021 年初的约 161 亿美元上升到 11 月 30 日的 1014 亿美元,这一年中增长了约 530%。L1 生态系统的 DeFi 项目 TVL 整体增长更快,自年初以来增加了超过 1660 亿美元,增长了约 974%。尽管以太坊在 2021 年初仍然拥有几乎所有锁定在 DeFi 的资本,但截至 11 月30 日,其在 DeFi TVL 的份额已降至 63%。

L1 替代生态系统的出现发生在加密市场持续增长的时期,包括以太坊。随着以太坊交易量在 1 月至 5 月间不断创下历史新高,在更广泛的加密市场激增的背景下,这个最大的智能合约平台的用户在 2021 年年初开始遇到网络可伸缩性方面的重大问题。

2021 年上半年,以太坊的平均交易费用升至历史最高水平,在网络需求极端的时期,过高的 gas 费和长时间的确认时间有时会让用户瘫痪。优先 gas 拍卖 (PGA) 机器人和自 1 月份以来 MEV 活动的增加也助长了年初 gas 价格的长期高企。

在这种网络需求巨大、成本快速增长的环境中,当用户为他们通常在以太坊上执行的活动寻找替代方案时,费用相对较低的非以太坊 L1 开始占据舞台中心。像币安智能链 (BSC) 这样的 EVM 兼容链特别适合吸收大量新老用户,提供了在一个新的但熟悉的生态系统中进行试验的机会,而没有高资本成本的进入障碍。

从 2 月开始,BSC 生态系统急剧增长,在 5 月 9 日达到峰值 348 亿美元的TVL,然后代表大约 26% 的 DeFi TVL。除了 TVL, BSC 的每日用户数量也大幅增加,5 月份的日均交易量也创下了 800 万次的新高。

随着加密市场从 5 月中旬开始普遍下滑,BSC 采用和使用的这些指标急剧下降,直到 11 月 14 日 TVL 才恢复此前的历史高点。值得注意的是,整个第二季度,生态系统也经历了一系列长时间的攻击,突显出网络上大量协议的脆弱性和风险,这些协议起源于以太坊 DeFi 协议的未经审计的分叉。

尽管如此,BSC 2021年的爆炸式增长为其他新兴 L1 提供了一种蓝图,即在新的 L1 生态系统中建立原始的 DeFi 协议,如 DEXs 和借贷平台,这可能是吸引活跃用户和开发人员的关键。

话虽如此,但协议目前继续面临的最大挑战之一是流动性分散的问题。即使具备了EVM 兼容性,想要吸引流动性的 L1 新生态系统也面临着一场艰难的战斗,因为用户通常需要有令人信服的理由,才能将可能已经在另一个平台上赚取收益的资产转移。事实证明,吸引流动性提供者的最佳方式之一就是简单地激励他们。

激励和资金

在 2021 年下半年,EVM 兼容链的用户和活动急剧增加,部分原因是 L1 团队提供的奖励和他们的资金大幅增加。在这些项目中,最值得注意的可能是 Avalanche 基金会的「Avalanche Rush」项目,该项目于 8 月 18 日启动,通过向 Avalanche 协议的流动性提供者分发 1000 万 AVAX 代币 (当时价值约 1.8 亿美元) 来扩大其 DeFi 生态系统。

从那时起,L1 的其他基金至少宣布了 8 个 1 亿美元或以上的激励计划,包括 Fantom 基金会、Terraform Labs 和 Algorand 基金会。大多数项目都专注于促进各自生态系统中 DeFi 的发展,尽管每个项目的确切目标和范围以及代币分发方法各不相同。

Avalanche Rush 项目主要是作为生态系统参与者的流动性挖矿奖励,而其他项目,如 Fantom 的 3.7 亿 FTM 奖励项目则更专门针对融资开发商。在 Fantom 项目中,如果开发商在一段时间内达到了一定的表现标准,那么他们可以按照自己的意愿使用奖励,包括流动性奖励。

Avalanche 和 Fantom 项目都以其本地代币的形式分发资金,其他项目包括 Hedera、Algorand 和 Terra。因此,这些奖励计划的金额可以根据市场而变化,特别是当代币被重新分配给更广泛的持有者群体时。这些奖励通常来自各个团队的资金,这些资金由早期投资者通过种子轮或代币销售提供。

2021 年,投资公司增加了对特定 L1 生态系统的投资,无论是通过对特定项目的投资还是通过本地代币销售。例如,正如我们在融资和并购部分所强调的,Solana Labs 在 6 月通过由 a16z 和 Polychain Capital 牵头的一笔私人代币销售筹集了 3.1415 亿美元。Avalanche还宣布在 9 月份融资 2.3 亿美元,由 Polychain Capital 和 Three Arrows Capital 牵头。

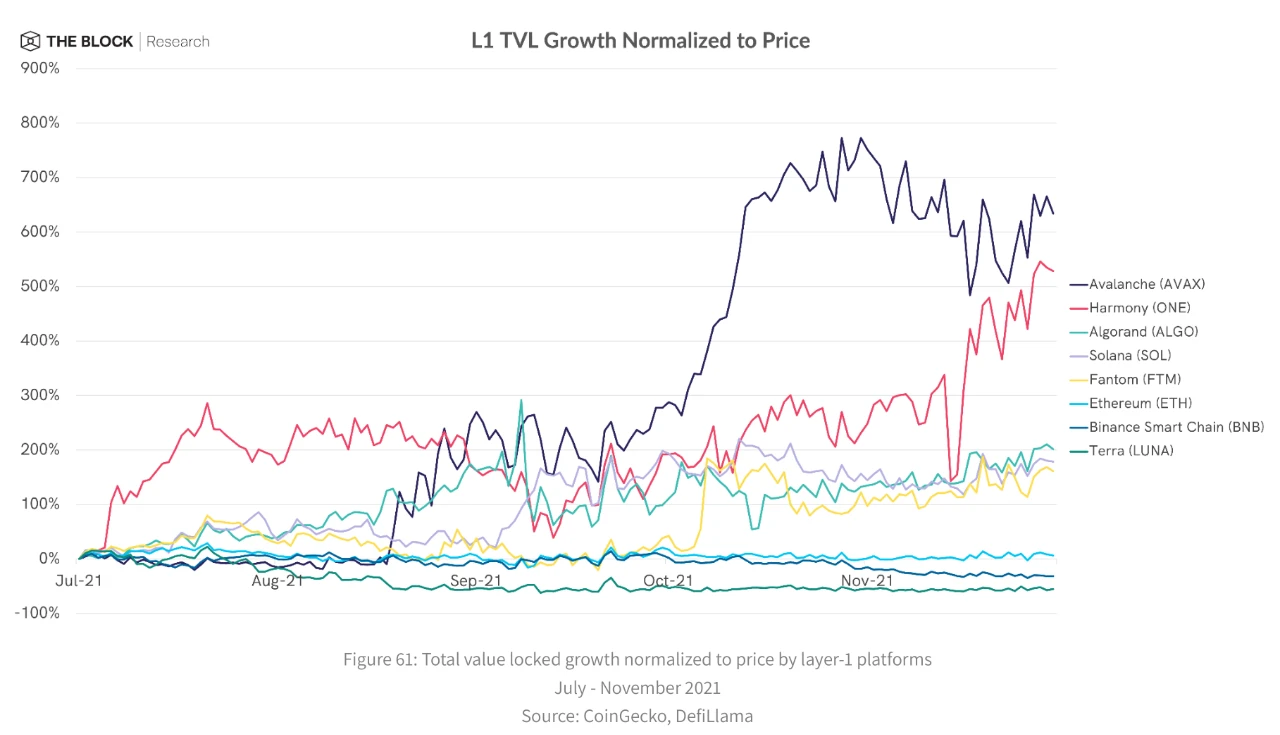

无论奖励性代币分发或融资方式如何,对于每个 L1 团队来说,最重要的是用户和开发人员选择在他们特定的生态系统中投入时间和资金的程度。衡量这一点的一种方法是观察生态系统 TVL 随时间的变化,这提供了 DeFi 协议增长的一般意义。然而,正如我们在之前的报告中指出的,特定生态系统中的 DeFi 协议通常会持有大量的本地网络代币 (例如,Solana 上的 SOL),这增加了代币价格变化对整个生态系统 TVL 的影响。

通过相应原生代币的价格将生态系统的 TVL 增长正常化,我们可以得到一个相对更准确的画面,即有多少新资本进入了生态系统,而不是主要由代币价格性能决定的美元收益。自第三季度开始,就在 L1 激励计划的浪潮开始之前,Avalanche 生态系统中的 TVL 在价格标准化后的百分比增长超过了其他主要 L1 生态系统。有趣的是,Avalanche 的 TVL 在宣布 Rush 项目后立即出现了第一次大的飞跃,并且在过去的几个月里它能够保留其 TVL 的很大一部分。

截止到 2021 年 11 月开始撰写本文时,Avalanche的 TVL 已经从第三季度开始增长了 135 亿美元。Avalanche 在吸引资本方面的成功部分归功于Avalanche C 链的 EVM 兼容性,目前 Avalanche 上所有的 DeFi 协议都建立在这一兼容性的基础上。

由于用户和开发者能够使用熟悉的 Web3 工具,如 Metamask 和 Solidity 与 Avalanche 交互,进入这个生态系统的门槛相对较低,特别是对现有的以太坊用户。Avalanche 在下半年的增长也得益于 Avalanche 桥,自 8 月末升级以来,大幅降低了跨链桥成本。在撰写本文时,Avalanche Bridge 已经继续向超过 75 美元的桥接用户提供 AVAX 空投服务,确保 Avalanche 的跨链桥用户可以立即开始使用该网络,而无需先单独购买 AVAX 作为 gas。

不断增长的第一层生态系统中的竞争

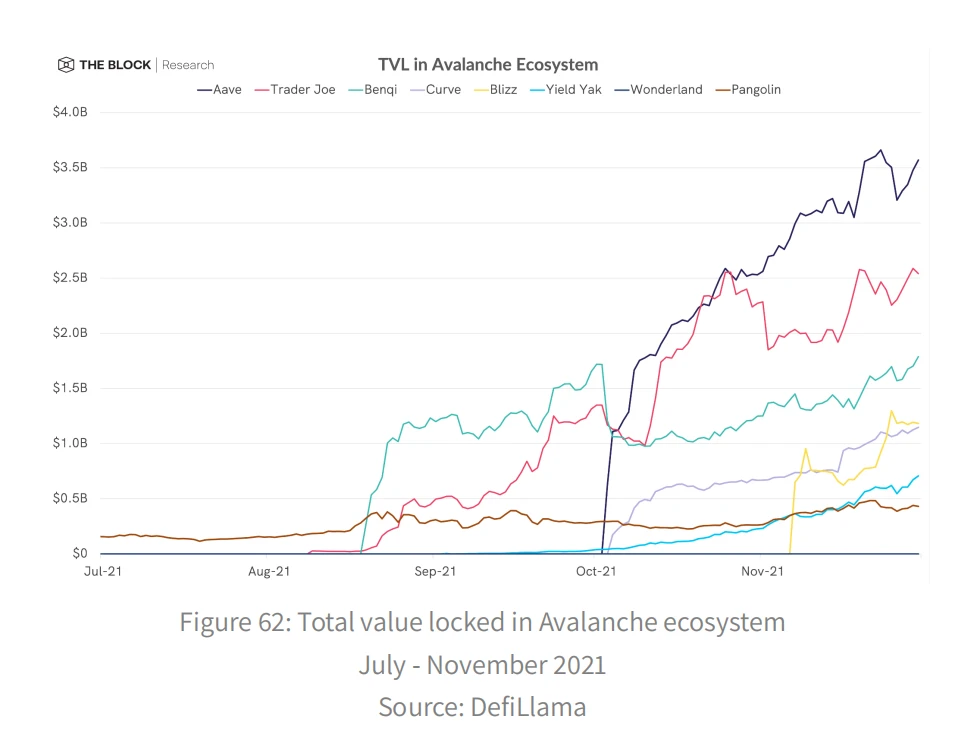

再加上 Avalanche 的 EVM 兼容性,将价值从以太坊转移到 Avalanche 的相对容易,在不断增长的生态系统中培育了特别强劲的竞争。例如,在Avalanche中,Pangolin DEX 是迄今为止最大的 TVL 协议,但在 8 月中旬发行的 Trader Joe 凭借其干净的界面和流动性挖掘奖励震撼了整个生态系统,并在 9 月超过了 Pangolin 的 TVL。

在一个多月的时间里,Trader Joe 和借贷协议 Benqi 在 Avalanche 生态系统的 TVL 排名中稳居榜首,到 10 月初,这两个协议都持有超过 10 亿美元的资产。然而,在 10 月初,来自以太坊、Aave 和Curve 的现有 DeFi 协议的到来标志着 Avalanche 生态系统中一个新的竞争阶段的开始。在 Avalanche Rush 提供的新的流动性激励下,Aave 的 TVL 在Avalanche 上迅速膨胀,在发布短短几天内首次超过 Benqi 和 Trader Joe 。

类似的情况也出现在 Fantom 的生态系统中,TVL 在11 月 9 日达到了 62 亿美元的峰值。与 Avalanche 生态系统一样,在以太坊上获得大量采用的 DeFi 现有公司现在也开始进入 Fantom 生态系统。截至 11 月30 日,Curve 已成为 TVL 在 Fantom 生态系统中的第四大协议,最初于 6 月在 Fantom 上推出,并提供 CRV 流动性奖励。

9 月 1 日,Curve 上的 FTM 奖励也上线了,通过 Fantom 的奖励计划进一步促进了稳定币交易协议的使用。有趣的是,像 Curve 和 Aave 这样的 DeFi 现有团队已经能够直接从 Avalanche 和 Fantom 奖励计划中获得奖励,这凸显了这些 L1 团队希望吸引成熟的、知名的 DeFi 协议加入他们的生态系统的愿望,甚至可能会以牺牲本地协议为代价。

事实上,10 月 18 日已经通过了在 Fantom 网络上部署 Aave 的提议,通过这样的策略,Aave 可以获得 FTM 奖励,并在不久的将来建立了部署协议。

2021 年,Fantom 生态系统中对 DeFi 协议主导地位的争夺仍然很激烈,在这一年中,Fantom 本地 DEX SpiritSwap 和 spookswap 都是 Fantom 的顶级 DEX,无论是 TVL 还是数量。在这些迅速发展的 DeFi 生态系统中,2021 年一个明显的趋势是协议之间的竞争在不断发展,为协议建立显著的网络效应和社区留下了空间。

随着众所周知的以太坊本地的 DeFi 协议现在开始在许多 L1 生态系统中发布,这些 L1 本地的协议正面临着迄今为止最大的挑战之一,即保留和增长其用户基础。在像 Harmony 这样较新的、较小的 L1 生态系统中,在没有明显的领先者的情况下,DeFi 协议自然会有更多的机会迅速占领可观的市场份额。

与更受欢迎的 EVM 兼容的 L1s 相比,Harmony 的用户和资本基础相对较小,截至 11 月 30 日,其在 TVL 的约 5.42 亿美元的生态系统已经准备好了,因为它将继续增长。Harmony 这样的环境也有利于创新,让建设者有机会在较小的竞争环境中试验想法。

这一创新的一个值得注意的例子是 DeFi Kingdoms (DFK) 协议,截至 11 月 30 日,该协议已成为 Harmony 上最大的协议,在 TVL 中投入 2.8 亿美元,约占Harmony 生态系统 TVL 的 51%。

作为一种 DeFi 协议,它包括一个基于自动做市商 (AMM) 的 DEX 和一个包含游戏 UI 的非功能性市场,DFK 是当今加密领域中游戏和 DeFi 的独特结合。事实上,DFK 在 TVL Harmony 排行榜上的榜首位置意味着,对于生态系统中的许多交易组合来说,DFK 能够提供最高的流动性来源。

尽管用户必须通过角色扮演游戏 (RPG) 风格的界面才能访问它的 DEX 和流动性池,但 DFK 已经积累了比 SushiSwap 和 Curve 的 Harmony 部署加起来还要多的 TVL。就 DEXs 的交易量而言,DFK 和 SushiSwap 更具可同性,这表明一些希望进行代币交易的 Harmony 用户可能仍然更喜欢标准的、简单的 DEX。

尽管如此,在过去的几个月里,DFK 在 Harmony 上的日访问量经常超过 SushiSwap,这清楚地表明,在相对较小但仍在增长的 L1 生态系统中,新的 DeFi 协议有潜力捕获有意义的用户活动份额。最重要的问题是,面对未来的增长,DFK 最终能否保持对 Sushi 等更成熟协议的主导地位。

目前,DFK 在 Harmony 生态系统中继续扩大对 DeFi 竞争对手的领先优势,即使 Harmony 在 9 月份决定向 Curve 用户提供200 万美元的象征性奖励,DFK 似乎也没有受到影响。最终,尽管很难预测哪种方案在 L1 生态系统中随着时间的推移会取得最大的成功,但有一件事是清楚的:由于有足够的增长和破坏空间,这些年轻生态系统的组成在短短几周后就会发生巨大的变化。

超越 EVM -优化性能和增长

2021 年,以太坊的网络需求和 gas 费用普遍增加,随着用户和开发者寻求具有熟悉 UI 和概念的低费用替代方案,EVM 兼容的链很好地定位了从以太坊到其他 L1 生态系统的资金流动。

与此同时,对 L1 替代方案的关注也使人们重新关注非 EVM 兼容的区块链,以及它们在性能、安全性和设计方面的差异。与前几年相比,随着各种区块链达到关键里程碑,使用量开始上升,不同网络架构、Sybil 抵抗和共识机制的独特特征在生产环境中得到了测试。

在 2021 年初 DeFi 和整个加密市场的爆炸性增长之后,许多 L1 链开始开发自己的 DeFi 生态系统,不考虑 EVM 兼容性或链上资本的容易获取。

2021 年全年推出的一系列产品也突显出,为特定区块链量身定制的协议可以实现在其他地方可能无法实现的体验。应用程序和区块链之间协同作用的一个最明显的例子是 Serum,这是一个基于订单薄的 DEX,建立在 Solana 上。

通常,像 Uniswap 和 SushiSwap 这样的 DEXs 在整个 DeFi 中普遍采用 AMM设计,其中被动流动性池允许交易员基于池中两个代币的当前比例交易代币。在 AMM 类别中,随着时间的推移,出现了标准常量产品设计的变体,但它们都仍然依赖于自动重新平衡的流动性池,而这些流动性池缺乏传统中央限额订单簿的一些核心功能。例如,AMM 的用户在进行交易时,本质上要求市价买入,这与传统的订单簿不同,在传统的订单簿中,当买卖订单以用户指定的价格重叠时,匹配引擎执行交易。

与其他区块链相比,Solana 的特别高的吞吐量 (估计为每秒 5 万笔交易) 和较低的交易费用,使 Serum 的链上订单可以在其他区块链可能不可行和成本高昂的情况下发挥作用。相比之下,以太坊和 Avalanche 的吞吐量估计分别约为 20 TPS 和 4500 TPS。这种利用其技术规格优势,使应用程序能够从其生态系统的部署中受益的能力,可能是 Solana 2021 年能够实现巨大增长的原因之一。

尽管 Solana 是非 EVM 兼容的,但截至撰写本文时,它已经积累了 144 亿美元的 TVL,而仅仅 6 个月前,这一数字仅为 1.53 亿美元,仅次于以太坊和 BSC。Solana 的 TVL 增长是显著的,即使将其正常化,相对于 2021 年的巨大的价格升值,SOL 的价格从年初的 1.84 美元增加到 11 月 30 日的 208.71 美元。

Solana 的 DeFi 生态系统主要由其 DEXs 主导,它们构成了 TVL 的大多数顶级协议。排名第一的是 Raydium 交易所,该交易所利用 Serum 的订单簿,提供类似于传统中心化交易所的交易体验,同时还提供流动性池,允许用户进行基于 Serum 的交易。

作为 Solana 上发布的首批 DEX 之一,Raydium 在 2021 年的大部分时间里一直处于 Solana 生态系统 TVL 的顶端,目前处理该生态系统中的大部分交易量。Marinade Finance 是一个在最近几个月里增长相当可观的协议,它是 Solana 的一种流动性质押解决方案,允许用户通过质押 SOL 来赚取协议费用,以换取 mSOL,然后可以在 Solana 生态系统的整个 DeFi 应用程序中使用 mSOL。

Marinade 的机制与 LidoFinance 类似,Lido Finance 是一种流动性质押解决方案,在以太坊和 Terra 生态系统中以 stETH 和 bLUNA 的形式取得了可观的增长。有趣的是,尽管 Lido 于 9 月初在 Solana 部署了自己的 stSOL 流动性质押解决方案,Marinade 的增长仍然持续。在撰写本文时,Marinade 质押 SOL 的价值约为 15 亿美元的 TVL 远远高于 Lido 的 2.08 亿美元。

像 mSOL 和 stSOL 这样的流动性产品的价值很大程度上来自于它们与生态系统中其他 DeFi 协议的集成程度。如果这些产品没有足够的流动性或用例,它们的价值主张就会与可在整个 Solana 生态系统中使用的原生 SOL 相比大幅下降。

尽管 Solana 已经看到了其 DeFi 生态系统的技术优势带来的直接好处,但它 2021 年也看到了 NFT 生态系统的显著增长,其中网络吞吐量等因素不一定是至关重要的。以Solana经常波动的 NFT 底价作为其当前的市场价格,截至 11 月 30 日,Solana NFT 的总市值已超过 8.2 亿美元。

Solana NFT 生态系统 2021 年的增长得益于一些关键的基础设施开发,其中之一是 6 月推出的 Metaplex NFT 平台,该平台允许用户在 Solana 上创建 NFT,并创建自己的商店或市场。Metaplex 的合约生态系统的及时到来,支撑了 Solana 主要非功能性交易市场的推出,如 Solanart 和 Digital Eyes,这些市场对 Solana 整体上的非功能性交易活动的增长至关重要。

2021 年 Solana 上 NFT 活动上升的一个显著方面是 Solana 和 Arweave 之间的相互作用,Arweave 是一个去中心化存储解决方案,通过 SONAR 跨链桥将 Solana 的账本数据持续备份到自己的区块链。关于 NFTs, Arweave 也扮演着重要的角色,因为它是所有通过 Metaplex 创建的 NFTs 的默认存储解决方案。事实上,2021 年可视化 Solana 上非功能性金融活动的一种方法是查看 Arweave 上的交易历史。

随着 Solanart 和 Digital Eyes 非功能性游戏市场的日活跃用户数量在 8 月底开始上升,Arweave 网络的交易数量也开始上升。日交易量也在 10 月 7 日达到顶峰,这与 Solana 的非功能性交易市场自 10 月中旬以来的活跃用户下降相一致。作为一个整体,Arweave 与 Solana 网络的独特共生关系在未来值得关注,因为 L1 网络有望随着时间的推移变得越来越相互连接。

Solana 生态系统 2021 年的显著增长可以归因于几个关键因素的共同作用,包括加密市场的总体增长、及时的产品和基础设施推出,以及资金。然而,它在 2021 年全年的迅速崛起之旅并非没有挑战。

Solana 网络 2021 年最大的挑战之一出现在 9 月中旬,主网经历了一段时间的长时间意外停机,直到开始后大约 17 个小时才开始完全解决。对该事件的初步分析表明,在 Grape 协议初始 IDO 期间,机器人事务突然增加,导致网络事务处理队列过载,随后内存消耗过多,导致多个节点禁用。

最终,节点验证者投票决定重启网络,但在此之前,Solana 的 DeFi 协议面临故障的重大风险,可能会导致用户资金的重大损失。Solana 2021 年的网络宕机突出了创建一个新的区块链生态系统的独特挑战,尤其是当它以如此快速的速度增长时。

其中一个问题是中心化,Solana 有效地用吞吐量交换了去中心化,因为与其他 L1 相比,它的验证器的计算强度要高得多。在停机事件期间,验证人员能够迅速达成共识以解决关键问题,但也有人认为,这种中心化为网络带来了一个中心化的风险点。

尽管像 Solana 这样的 L1 的最终目标是随着时间的推移实现更大的去中心化,但区块链是由不断创新并允许系统改进的人、团队和治理机构运行的。对于相对较新的 L1 链,这意味着在早期可能需要偶尔中心化行动,以确保持续的成功。

如今的区块链最终是在进化网络,这一事实在网络升级的情况下最为明显,开发者的决策可以对网络的未来产生巨大影响。这些升级可以帮助优化许多方面,包括性能、增长和安全性。例如,随着 EIP-1559 的实施,以太坊在 2021 年 8 月的伦敦硬分叉给网络的交易费用结构和货币政策带来了彻底的变化。

Avalanche 公司 9 月的升级也向 c 链引入了新的基于区块的费用,以及新的拥堵控制机制,旨在打击网络上的恶意 MEV 活动。有时,升级是为了优化增长,就像我们在 2021 年 8 月 Tezos 的 Granada 主网升级的例子中看到的那样。与大多数其他 L1 平台不同,Tezos 区块链可以通过不需要硬分叉的协议内修改过程进行升级。

在 Granada 升级中,替换了 Tezos 的共识算法,将区块时间从 60 秒减少到 30 秒,并在网络中引入了「流动性烘烤(baking)」的概念。有了这个特性,Tezos 治理有效地实现了一种本地协议机制,以激励和吸引网络的流动性。

为了实现流动性烘焙,Tezos 创建了一种固定产品做市商 (CPMM) 合约,其作用类似于 Uniswap 等 AMM 的流动性池。该合约鼓励 tzBTC 加入 tzBTC-XTZ 池,持续产生 XTZ 奖励,就像 XTZ 奖励给Tezos 面包师 (质押者) 一样。由于 XTZ 加入 CPMM 池,导致池中 tzBTC 价格人为膨胀,从而激励套利者在合约中增加更多 tzBTC,以换取相对「便宜」的 XTZ。

自引入该合约以来,截至 11 月 30 日,该合约已获得约 2020 万美元的总流动性,不过过去几个月的增长相对停滞。正如我们最近提到的,流动性烘焙合约对 tzBTC 的特定支持的一个问题是,对于想要进入 Tezos 生态系统而又完全留在链上的用户来说,tzBTC 相对更难获得。要做到这一点,必须通过包装协议桥接资产,然后交换 tzBTC。

相反,用户可能会选择简单地将常用的 WBTC 与 wWBTC 连接起来。截至 11 月 30 日,WBTC 在 Plenty 上的流动性约为 tzBTC 的两倍。事实上,用户可能没有什么理由将其流动性从 CPMM 合约中移除,从而限制了流动性激励机制的有效性。

即便如此,Tezos 通过主网升级直接激励流动性的独特方法证明了当今的区块链架构在适应不断变化的市场需求时是多么具有流动性。在这个快节奏的加密行业中,一年前非常适合特定 L1 生态系统的协议设计,在达到新的增长或采用水平后,往往会过时。因此,对于新推出或正在成长的区块链来说,相对迅速地实施必要变革的能力可能是保持竞争力和实现持续增长的重要因素。

在过去的一年中经历了重大升级的 L1 还有 Terra,它的主网在 9 月 30 日升级到Columbus-5。Terra上一次主网升级到 Columbus-4 是在 2020 年 10 月,这次升级为 Terra 带来了 CosmWasm 智能合约,这首次使开发人员能够为 Terra 生态系统开发 Rust 应用程序。不到一年后,最新的更新带来了许多变化,反映了 Terra 现在更成熟的生态系统的需要。

在早期的 Columbus-4 Terra 协议中,为了发行 UST 而销毁的所有 LUNA 的一部分被重定向给 LUNA 质押者,以及一个社区池,以资助一般的生态系统倡议。虽然这一机制最初有利于引导 Terra 年轻的生态系统的增长,但在过去一年中,支持倡议的出现,如 Terraform Capital 和 1.5 亿美元的生态系统基金,最终减少了社区池的需求。因此,Columbus-5 为 LUNA 发行税制定了一种新机制,100% 的发行税都是在 UST 发行时销毁的,这在 LUNA 和 UST 需求之间创造了一种更简单、更直接的关系。

从长远来看,随着对 Terra 的 UST 稳定币需求的增长,这一变化预计将给 LUNA 带来更大的通缩压力。就像以太坊的 EIP-1559 升级一样,Terra 2021 年的 Columbus-5 升级代表了 L1s 在快速变化的市场环境中积极适应增长的方式。

适应在多链世界中不断增强的连通性

Terra 平台的主要目标之一是扩大其 UST 稳定币在整个加密生态系统中的分布,而不考虑其使用的具体区块链或协议。在 Terra 模型中,UST 是在需求不断增长的时期发行的,在那里任何人都可以选择销毁 LUNA 以换取在当前市场价格下等值的 UST,有效地增加了 UST 的供应。

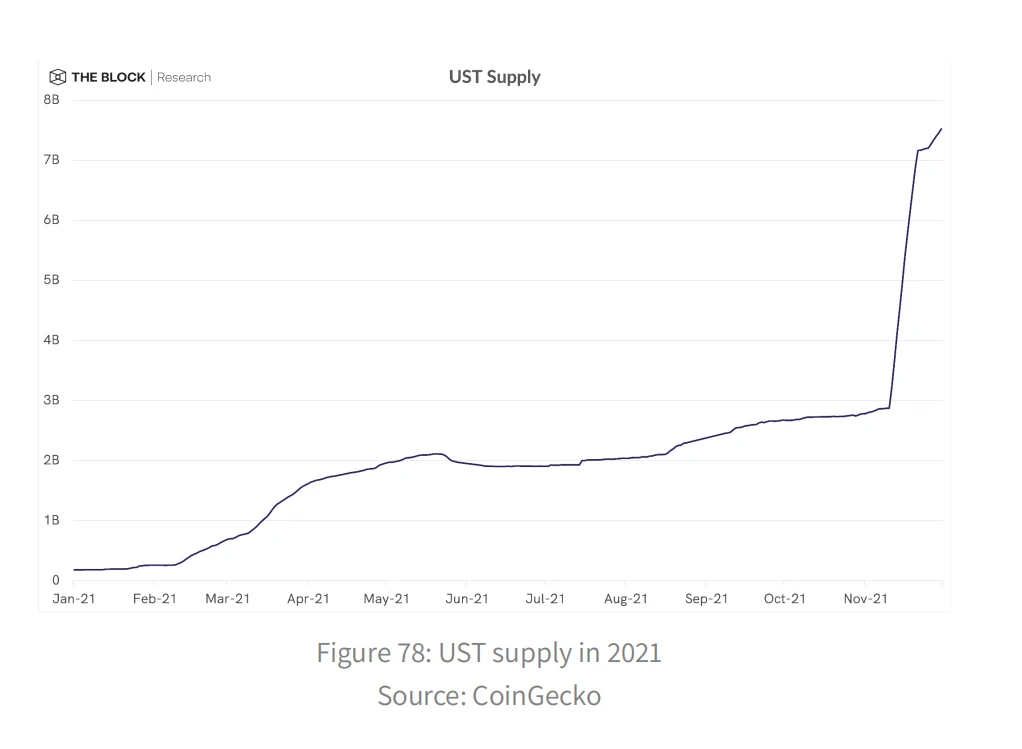

在 2021 年期间,UST 的供应量大幅增加,从年初的约 1.82 亿枚增加到 11 月 10 日的约 27 亿枚,反映出全年对稳定币的需求稳步增长。

截至 11 月 22 日,UST 的供应量更是飙升至 72 亿枚,仅 12 天就增加了约 45 亿枚。最新的需求增长不是自然激增的结果,而是因为 11 月 9 日通过 Terra 提案 133 和 134,该提案指定在Columbus-5 之前建立的 Terra 社区池在两周内销毁 8867.5 万 LUNA(当时约 45 亿美元)。从预定的 LUNA 销毁中铸成的 UST 预计将用于许多计划,包括为 Terra 的本地保险协议 (称为Ozone) 提供资金,为 UST 购买抵押品储备,并为 UST 的多链扩张提供资金。

有趣的是,通过 Columbus-5 升级实现的另一个新特性是将 LUNA/UST 交易费用转移到 LUNA 质押者,而不是像在以前的主网版本中那样被销毁。事实上,最近 LUNA 销毁对质押奖励的影响已经可以看到。

自 11 月 10 日以来,对 LUNA 的质押年化收益率已经增加了一倍多,截至本文撰写时,预期年收益率约为 10.4%。这一收益的增加也有望使 Terra 的两个 TVL 最大的 DeFi 协议——Anchor 和 Lido——受益,截至 11 月 30日,这两个协议共持有 Terra 生态系统中价值 127 亿美元的 TVL 中的 99 亿美元。

Anchor 的 TVL 主要由Lido发行的 bLUNA 抵押品组成,这意味着最近在 Terra 上的质押 LUNA 的收益增加将使两种协议的用户受益,并直接转化为进一步的增长。除了增长和协议货币政策,Terra 的 Columbus-5 升级还启动了一个重要的新级别的网络互连,在 10 月 21 日激活了 IBC 传输。

作为使用 Cosmos SDK 构建的区块链,Terra 理论上可以通过区块链间通信协议 (IBC) 与 Cosmos 生态系统中的任何链进行链上通信。随着现在资产转移的能力,Terra 在扩展 UST 的存在方面又向前迈进了一步,它已经在其他 L1 生态系统中可用,如以太坊和 Solana。对于 Cosmos 生态系统来说,激活 Terra 的 IBC 传输使它更接近 IBC 支持网络的互联系统的愿景。

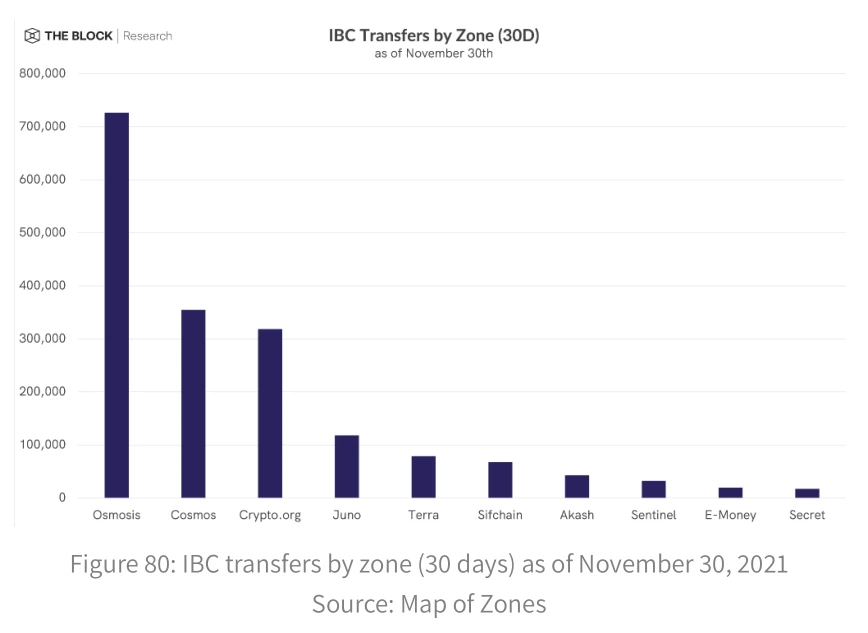

在撰写本文时,目前 Cosmos 生态系统中有 25 条激活了 IBC 的区块链。从 IBC 传输的数量可以看出,Osmosis 目前在 Cosmos 网络的活跃区域中处于领先地位,其次是 Cosmos Hub 和 Crypto.org。自从 10 月下旬 IBC 启动以来,Terra 在 11 月的 Cosmos 最活跃区域链名单中上升到了第五。

也许,Terra 向 Cosmos 生态系统扩张的最明显迹象,是 Osmosis 上 Terra 原生资产流动性的上升。作为 IBC 网络中交易量和流动性最大的 DEX, Osmosis 可以被视为 Cosmos 生态系统一般活动的试金石。截至 11 月 30 日,UST 和 LUNA 在 Osmosis 上共积累了约 8900 万美元的流动性,仅次于分别是 Osmosis 和 Cosmos Hub 的原生代币 OSMO 和 ATOM。

随着流动性的增加,UST 和 LUNA 现在是 Osmosis 上交易量最大的代币之一,突显了 Terra 在Cosmos 生态系统中的新存在。目前,这种情况主要局限于 Osmosis 公司,该公司自 6 月发布以来增长迅猛。从那以后,截至 11 月 28 日,Osmosis上的 TVL 已经增长到大约 6.15 亿美元,这主要得益于对 ATOM 持有者的初始空投以及 OSMO 对流动性提供者的持续奖励。Osmosis 的流动性激励是 Osmosis 和 Cosmos Hub 之间的一些关键区别的代表,AMM DEX 最初被设想为一个模块。

最终,Osmosis 在其支持 IBC 的区块链上作为一个独立的 DEX 被推出,理由是需要对其特性进行快速迭代,而这将受到 Osmosis Hub 质押者相对较慢的治理速度的限制。事实上,这些限制的迹象可以在 Hub 自己的 DEX 实现中看到,即 Gravity DEX。

该 DEX 于 7 月 13 日发布,获得的流动性比 Osmosis 要少得多,截至本文撰写时,该公司的 TVL 约为 3400 万美元。尽管从技术上讲,DEX 本身在 7 月份就已经上线了,但通过 Emeris hub 访问交易所的前端接口直到一个多月后才推出,这凸显了在受到 hub 提案和投票过程的限制时,为 Cosmos 生态系统构建应用程序的明显困难。

在撰写本文时,仍然没有提供 Gravity DEX 流动性的额外激励,这是在 DeFi 和 Osmosis DEX 中常见的特征。直到最近的 11 月 9 日,Cosmos Hub 才通过了一项增加预算和农业模块的提案,这将允许为特定目的分配 ATOM ,并通过一个标准的农业机制来实现这一点。不过,这些模块的实际实施预计要到 2022 年初。

正如人们所预期的那样,通过 OSMO 代币,Osmosis 的流动性激励机制使其在吸引流动性方面比 Gravity 更有优势,这再次证明了奖励在促进 DeFi 中特定用户行为方面的有效性。在未来,Cosmos Hub 在更广阔的 Cosmos 生态系统中的角色将更明确地定义为与IBC 连接的链进行交互的中心门户。

例如,该 Hub 将监督 Gravity Bridge 的创建,该跨链桥将允许用户将 ERC20 资产从以太坊连接到 Cosmos。与其他生态系统一样,这一跨链桥对于 Cosmos 生态系统的普遍采用至关重要,它提供了一种直接的方式,从最成熟的 L1 生态系统转移价值。在即将到来的 Vega 升级中,Cosmos 中心还将增加 IBC 路由器功能,这将允许它为支持 IBC 的链提供路由服务,并为此收取费用。Cosmos 生态系统的最大发展之一是 Cosmos Hub 的链间安全系统的引入。

从本质上说,这将允许像 Cosmos Hub 这样的父链为子链 (如一个支持 IBC 的链,如 Osmosis) 生产区块。虽然预计要到 2022 年第二季度才会发布,但连接到 Cosmos Hub 的网络可以继承其安全保障,降低启用 IBC 的链的总体安全成本。在实现这个共享安全模型时,Cosmos 生态系统将开始看起来与 Polkadot 网络相似,Polkadot 网络使用一个主中继链来为连接的平行链确定区块。2021 年,Polkadot 生态系统就像一个现场实验,寻求建立一个由中继链保护的相互连接的网络。

大部分的这些活动都发生在 Kusama 网络上,它作为 Polkadot 版本的测试网,允许在 Polkadot 部署之前在生产环境中快速迭代理论概念。2021 年 Polkadot 生态系统最重要的发展之一是 6 月在 Kusama 举行了第一次平行链拍卖。

通过独特的平行链插槽拍卖过程,产生了像 Karura 和 Moonriver 这样的平行链,用户能够第一次实时看到构建在 Substrate 上的网络生态系统可以是什么模样。整个下半年,Kusama 的平行链拍卖为赢家带来了宝贵的关注和资金,有效地让市场选择最渴望的金融原始品和产品。众贷参与者在 KSM 中锁定了数亿美元,以支持他们最喜欢的平行链项目,展示了生态系统中项目的整体宣传,以及拍卖过程中随着时间的推移而波动的兴趣。

到目前为止,Polkadot 的平行链插槽的趋势看起来与 Kusama 的故事相似,Acala 和 Moonbeam 赢得了前两个插槽,Acala 和 Moonbeam 分别是 Acala 和 Moonriver 的姐妹网络。

事实上,2021 年在 L1 网络的构建中,EVM 的使用非常普遍,甚至像 Algorand 这样的新兴 DeFi生态系统似乎也在寻求借鉴以太坊的经验,尽管角度略有不同。2021 年 10 月,Tinyman DEX 的推出,是该生态系统对 DeFi 的最大一次冲击。不过,也许更重要的是它引入了算法和虚拟机 (AVM)。

通过在 Algorand 上开发协议的 AVM 增强工具,该网络显然希望复制以太坊EVM 在发布其智能合约平台方面的成功。正如在其他 L1 生态系统中经常看到的那样,开发人员在熟悉的以太坊工具支持下,在 Kusama 连接的网络上构建 DeFi 原语的能力,有助于快速发布产品和获取用户。Moonriver 最能证明用户的活跃度,自 6 月份发布以来的 5 个月时间里,它的 TVL 超过了 3.5 亿美元。

近三分之一的 Moonriver 的 TVL 目前锁定在 Solarbeam DEX,该平台提供流动性,提供原生代币 SOLAR 奖励。Solarbeam 协议的一个关键方面是它集成了以太坊和 Moonriver 之间的跨链桥,由 Anyswap 协议提供支持。

截至本文撰写时,Anyswap: Moonriver 桥的 TVL 价值约为 2.84 亿美元,目前是以太坊和 kusama 生态系统之间最大的资本转移来源。10 月 19 日,Bifrost 与 Karura 的合作就体现了这种重要的互联性,BNC 为在 KaruraSwap DEX 上提供流动性提供奖励。用户可以通过在两个应用程序中使用 XCMP 的简单界面,在 Bifrost 和 Karura 链之间搭建 BNC 的跨链桥。

在某种意义上,Bifrost 和 Karura 之间的合作让人想起了如今主流 DeFi 协议的核心——可组合性,以及不同链之间支持代币的复杂性。与此同时,引入新的跨链技术,如 Polkadot 和 Kusama 所采用的 XCM 格式,也伴随着不可预见的风险,这些风险往往难以预测。

例如,Karura 和 Kusama 生态系统在 10 月 12 日面临一个重大问题,当时一个攻击者从 Kusama 的平行链账户中盗走了价值约 320 万美元的 1 万 KSM。这个漏洞可能是由于 Kusama 网络升级到 XCM 消息标准的 v2,而它的平行链仍然使用 XCM v1。作为回应,管理部门迅速禁止了 XCM 转账,并通过了一项提案,允许他们强制将被盗资金转回 Kusama 的平行链链账户。此类事件以及 Karura 和 Kusama 治理采取的严厉措施,凸显了在经历重大迭代的基本上未经审计的环境中仍然存在的风险水平。

跨链桥的主要发展

2021 年跨链桥的出现是促进各种 L1 生态系统和当前多链景观崛起的最重要发展之一。作为在不同链之间以无许可方式转移资产的主要方式,这些跨链桥已成为实现资本在整个加密生态系统中无缝流动的重要关口。同样,跟踪跨链桥周围的活动现在是评估某些生态系统的使用和兴趣的有效方法,无论是短期还是长期。

也许在今天的加密领域,跨链桥的核心作用的最大例子是以太坊上包装比特币资产的急剧上升。自 2021 年年初以来,以太坊上包装的 BTC 数量从 14 万左右增加到如今的 316.60 万。以目前的 BTC 市场价格计算,这意味着以太坊上的 BTC 资产增加了约 100 亿美元,很可能在 DeFi 协议中被用作生产资产。

以太坊上的大多数比特币都以 WBTC 的形式存在,它只能由 CoinList 和 Alameda Research 等中心化托管机构发行。其他包装的 BTC 资产,如 renBTC,是由去中心化的节点网络支持的,但它们仍然与实际的 BTC 1:1 支持。

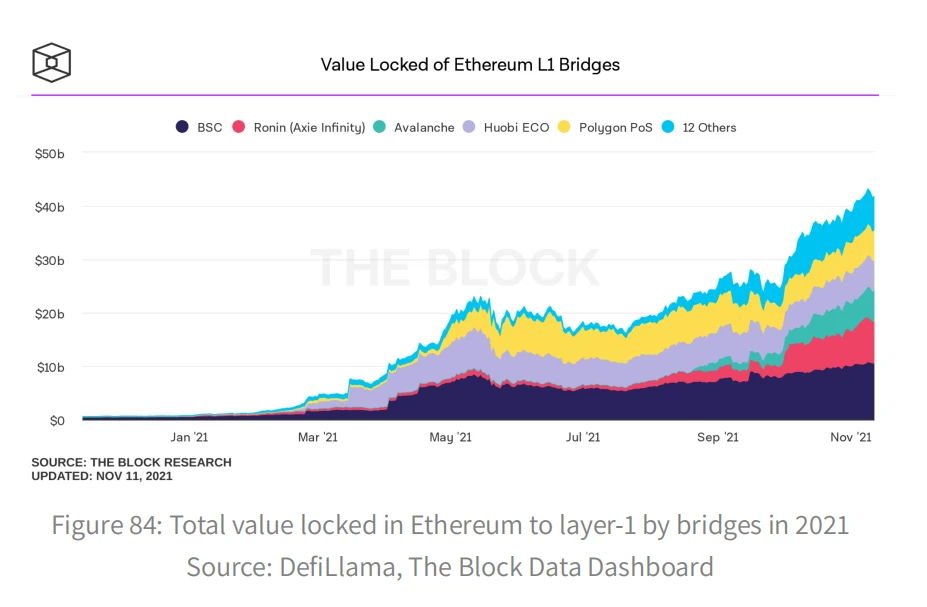

评估 L1 生态系统之间移动的最佳方法不是只看包装资产的增长,而是看连接各个生态系统的跨链桥所锁定的总价值。特别是2021年,大量资金从以太坊转移到其他 L1 链,因为 DeFi 参与者寻求投资其他链上出现的早期协议,以及利用在更广泛的 DeFi 领域中可能发现的有吸引力的收益率。

通过以太坊上的智能合约统计,跨链桥的 TVL 2021 年大幅增长,从年初的 6.67 亿美元增加到 11 月 30 日的 320 亿美元。在从以太坊到其他 L1s 的各种跨链桥中,币安桥已成为最大的跨链桥,截至 11 月 30 日,其 TVL 约 104 亿美元,反映了 BSC 成为第二大智能合约平台的崛起。跨链桥2021年呈现出多种形式,实现方式和去中心化程度各不相同。

例如,币安桥是最中心化的跨链桥之一,因为它完全由币安管理。当用户通过币安桥发送资产时,资产实际上是直接发送到币安交易所,在那里,它们仍然作为 BSC 兼容的包装资产被发行。虽然在资产托管方面已经存在一个中心点故障,但币安桥也并非完全不受许可,它禁止使用美国 IP 地址的用户,这凸显了中心化桥对 DeFi 的一些主要问题。Avalanche 桥等其他跨链桥也实施了额外的安全措施,试图更好地保护这些现在价值数十亿美元的资产。

2021 年,对进出跨链桥的资本流动的分析已经成为资本流向特定生态系统的一个特别有意义的指标。例如,另一座反映其 2021 年目标链增长的跨链桥是 Ronin 桥,热门游戏 Axis Infinity 的玩家必须通过该桥才能进入 Ronin 侧链并与游戏互动。

在整个 2021 年,在 DeFi 协议中,领先的 P2E 游戏 Axie Infinity 见证了一些最爆炸性的增长,从 1 月份的平均日用户 581 人跃升至 11 月份的平均日用户 12.1 万。这种增长也可以从 Ronin 侧链的 TVL 增长中看出,从年初的约 3100 万美元到 11 月 30 日的 79 亿美元。

目前部署的大多数桥的规格都与 ChainSafe 的 ChainBridge 协议类似,ChainSafe 使用了「锁定和发行,销毁和释放」机制。在这个模型中,通过桥接器传输的代币被锁定在桥接器合约中,并在目标链上生成等价的代币。当包装好的代币通过桥接发送回时,它们将在目标链上被铸造,并从源链上的桥接合约中释放。这种方法在大多数情况下工作得很好,因为它提供了一种简单的方法,在不改变流通代币供应的情况下,在转移期间发行资产。

然而,这种机制的主要缺陷是它需要对转移资产进行过桥托管,这可能会造成一个脆弱的单点故障。如果跨链桥合约被破坏,它可能会导致资金被盗,并使包装的代币从桥上变得毫无价值。使用非托管机制进行跨链桥传输的跨链桥之一是 Anyswap 协议,该协议 2021 年作为以太坊和 Fantom 之间的主要跨链桥而流行。

Anyswap 结合了流动性交易和普通的发行/销毁机制,其中像 anyUSDC 这样的中间代币用于消除桥接托管的需要。在一个交换的例子中,一个连接 USDC 的用户将把它存入任何交换,这将在以太坊上 1:1 发行任何 USDC,然后立即销毁,在 Fantom 上触发任何 USDC 发行。然后,它使用 Fantom 上的 anyUSDC:USDC 流动性池来交换 Fantom 上的包装 USDC。在这种机制下,转移资产不需要过桥托管,只需要足够的流动性。

一个显著的例子是,10 月 6 日,Geist Finance 在 Fantom 上推出,伴随着异常高的流动性激励,导致大量资本通过 Anyswap: Fantom 桥涌入 Fantom 生态系统。在短短四天的时间里,这座桥获得了超过 30 亿美元的存款流动性,其中大部分进入了Geist Finance协议。

随着新借贷协议的回报率迅速下降,资本迅速从 Fantom 生态系统中推出,在 TVL 达到顶峰后仅仅两周,这座桥就损失了约 18 亿美元的 TVL。随着跨链桥在日益增长的多链世界中成为越来越重要的价值和活动来源,用户可能会开始寻找能够提供速度、安全性和去中心化的理想组合的跨链桥。

这些可能看起来类似于 AnySwap 的协议,后者最近也宣布支持非功能性桥接。另一个跨链桥也提供非功能性桥接,并开始在许多链中获得牵引力。例如,Wormhole V2 网桥,它使用独特的通用跨链消息传递协议,理论上可以允许链之间的任何资产转移。

将来,这种通用消息传递格式在技术上允许驻留在一个链上的资产在另一个链上的 DeFi 协议中使用,而无需离开源链。在某种程度上,跨链桥本质上代表了预言机问题的一个子集,在这个问题中,提供者一直在寻找速度、准确性和安全性之间的理想折衷。

因此,预言机提供商 Chainlink 在 8 月份宣布将使用其新的跨链互操作协议 (CCIP) 进入跨链游戏也就不足为奇了。随着在越来越多的 L1 生态系统之间进行无许可资产转移的需求日益增加,跨链桥正处于未来跨链 DeFi 的中间位置。

在未来,尚不清楚是否会有一座桥最终为大多数跨链转移提供服务。有一件事是肯定的:通向最终跨链互操作性的道路将充斥着各种形式的潜在解决方案的出现。最后,得出最好的跨链解决方案的唯一方法是让市场自己决定。

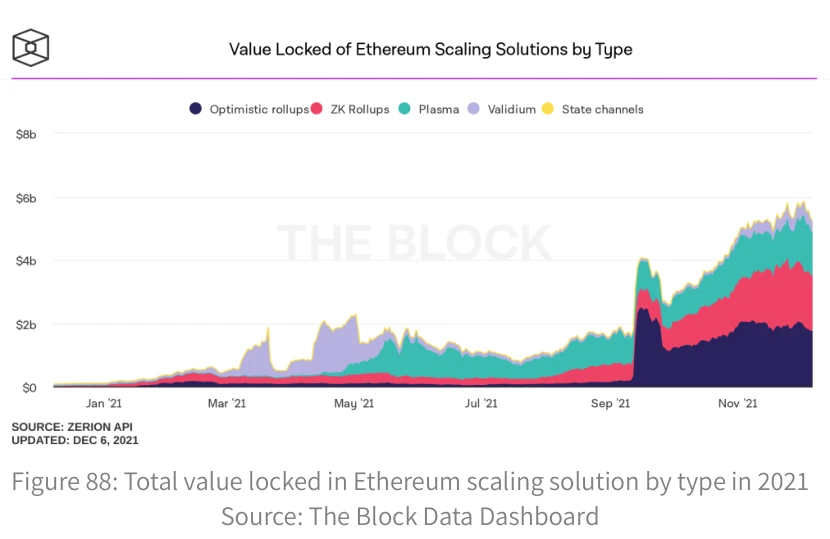

以太坊 2 层扩展解决方案的开发

随着第 1 层链继续威胁以太坊作为智能合约平台的主导地位,以太坊已经通过利用第 2 层技术rollup 推进其基础设施。目前市场有两类 rollup,分别是 Zero-Knowledge 和 Optimistic,这两类 rollup 目前都存在于以太坊主网上。即使没有代币发布,第 2 层也见证了 TVL 的显著增长,这可能会持续到 2022 年。随着以太坊 2.0 分片链计划于 2022 年推出,再加上代币分发的可能性,rollup 将在 2022 年得到更大的采用。

Optimistic rollups

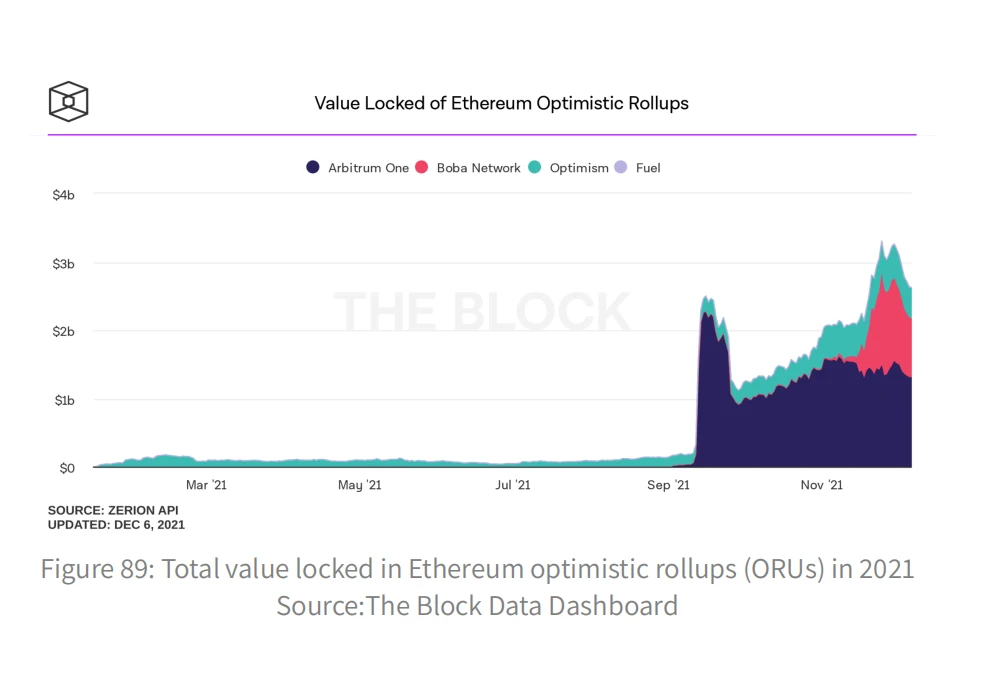

Optimisticrollups (ORUs) 在 2021 年有显著增长。自 5 月 28 日和 6 月 22 日发布 Arbitrum和 0ptimistic 主网以来,ORUs 在 TVL 和用户指标上都有所增长。在撰写本文时,Arbitrum 和 Optimism 的锁仓价值分别为 26 亿美元和 4 亿美元。

Arbitrum 和 Optimistic 的用户指标都在上升。虽然 Optimistic 确实较早推出 Synthetix,它的主网是在 Arbitrum 之后。也就是说,就唯一地址而言,Optimistic 和 Arbitrum 的增长大致相同,但 Arbitrum 的峰值事务吞吐量明显高于 Optimistic。然而,Arbitrum 和 Optimistic 基本上都能够拥有类似的事务吞吐量,这表明一旦开始允许去中心化应用程序 (DApps) 无许可地部署,Optimistic 将准备好增长。

Arbitrum 和 Optimistic 在DApp 部署方面的立场截然不同:Arbitrum 积极地寻求尽可能多的DApp,而 Optimistic 对 DApp 的部署严格遵循白名单要求。与 Optimistic 相比,这为 Arbitrum 带来了一个更大的生态系统。由于 Arbitrum 的 DApp 数量明显多于 Optimistic(58 个,而不是 6 个),下面的 DApp 优势图只列出了 Arbitrum 的显著协议。

通过 Curve、Balancer 和SushiSwap, Arbitrum 获得了显著增长。更值得注意的是,Abracadabra 在 TVL 中也出现了快速增长,部分原因是其本地代币 SPELL 价格的快速上涨。这些DApps 一直主宰着 Arbitrum 的 TVL,并可能在 2022 年继续这样做。

另一方面,Optimistic 主要由 Synthetix 主导。这部分是因为在撰写本文时,Optimistic 只有 6 个 DApps。当更多的 DApp 部署在 Optimistic 上时,Synthetix 的主导地位很有可能最终会下降。

除此之外,还有两个值得注意的 ORU 在 2021 年最后一个季度获得了显著的吸引力,即 Boba 和 Metis。

在撰写本文时,Metis 只有一个测试网 DEX,而 Boba 已经具有一个功能良好的桥和一个名为 OolongSwap 的本地 DEX,可以用于实际交易。Boba 网络在 11 月 12 日向 OMG 代币持有者空投了他们的原生 Boba 代币。这导致了空投之前 OMG 代币价格的大量猜测。更值得注意的是,OMG 永续合约在币安的融资率达到每两个小时-2.4%,在空投快照之后,OMG 的价格暴跌。不太可能再出现采用这种模式的空投。

也就是说,在 BOBA 代币空投后,它出现了 TVL 的急剧增加,主要是由于 BOBA 的本地 DEX OolongSwap 的 TVL 增加。OolongSwap 具有流动性挖矿激励机制,迅速吸引了大量资金提供流动性。也就是说,OolongSwap 的很大一部分资金可能是雇佣兵,一旦收益不再有吸引力,就可能离开这个生态系统。

另一个值得一提的竞争对手是 Metis DAO,其原生代币 Metis 在 BOBA 空投后价格上涨。展望未来,考虑到它在一定程度上扭曲了市场价格,任何 L2s 都不太可能以 BOBA 所做的方式重复空投代币。也就是说,两个最大的 ORU 很可能最终不得不发布某种形式的代币。

Zero-Knowledge rollups

2021 年 Zero-Knowledgerollups (ZKRs) 出现了惊人的增长,从 2021 年 1 月 1 日的 4350 万美元的 TVL 增长到现在锁定在 ZKR 解决方案上的 19 亿美元。Validium 是一种利用有效性证明但在链外存储数据的可扩展解决方案,它也见证了 TVL 全年的增长,尽管没有 ZKR 那么剧烈。

在 ZKR 领域,最引人注目的亮点之一是使用 StarkEx 来扩展事务吞吐量的 dYdX 的发布。该交易所还推出了治理代币,导致 TVL 从 9 月 8 日的 9650 万美元增长至 11 月底 9.3 亿美元,成为ZKRs TVL 增长的主要动力。ZKR 的其他项目包括 Loopring、ZKSwap V2、zkSync、Aztec 和 Polygon Hermez,所有这些项目的价值自年初以来都有所增长,TVL 的累计价值从年初的 4000 万美元增至 11 月底的 9.43 亿美元。

虽然 Validium 锁定的价值没有像 ZKR 版本那样大幅增长,但值得注意的非功能性项目 Sorare 和 ImmutableX 都使用了 StarkEx。与 dYdX 类似,ImmutableX 在 7 月 22 日宣布了他们的实用代币,可以用于治理或用于奖励。这导致 Immutable X 成为了年末 TVL 最高的 Validium 项目,几乎达到了 3.5 亿美元。在这一年中,ZKSwap V1 实际上拥有最高的 TVL,但由于 V2 的发布和成功,现在已经不再使用。

除了 ZKR 和 Validium 不断增长的 TVL 之外,我们还可以看到,在某一天,通过对基于有效性证明的伸缩项目的智能合约的存款通知,它们的使用率也在增加。尽管不同项目的发展情况不同,高存款的天数也有所不同,但大多数项目都能从存款功能的需求中获得持续的利益。

StarkWare 和 Matter Labs 都是有效性证明领域的先驱。2021 年,StarkWare 已于 11 月 29 日将 StarkNet Alpha 推向主网,其目的是为用户和开发者构建一个完整的第 2 层,通过 ZK-STARKs 连接回主网。

Matter Labs 宣布他们开发的 zkSync 2.0 将采用 zkEVM,一种兼容 EVM 的编译器。同样,这两家公司都在研究创建一种混合的数据可用性,用户可以选择数据是存储在链上还是链下,开发了 Volition 和 zkPorter 作为他们的解决方案,以合并两种形式的数据存储。

2022年第一层平台和扩展解决方案的竞争前景

2021 年围绕 L1 和 L2 平台的大部分讨论都集中在扩展性上,特别是在加密和 NFT 成为新的主流关注焦点之际,以太坊的交易费用和使用率达到了创纪录的高点。理论上,L1 和 L2s 具有不同的技术限制和安全保障。实际上,从用户体验的角度来看,它们目前的功能类似。为了利用 L1 链和 L2 链的速度和成本改进,用户必须首先将资金从 L1 链 (如以太坊) 上连接起来。

因此,与 L1 到 L1 的跨链桥一样,到 L2s 的跨链桥也可以作为从 L1 向特定 L2 流动的资金量的有价值指标。例如,Optimistic 桥上的 TVL 已经从第三季度开始的约 4700 万美元增长到 11 月 30 日的约 5.17 亿美元。虽然在过去的几个月里经历了超过 10 倍的 TVL 增长,Optimistic 桥的 TVL 与其他主要的 L1 跨链桥相比仍然相形见绌,如 BSC,其 TVL 截至 11 月 30 日约为 310 亿美元。

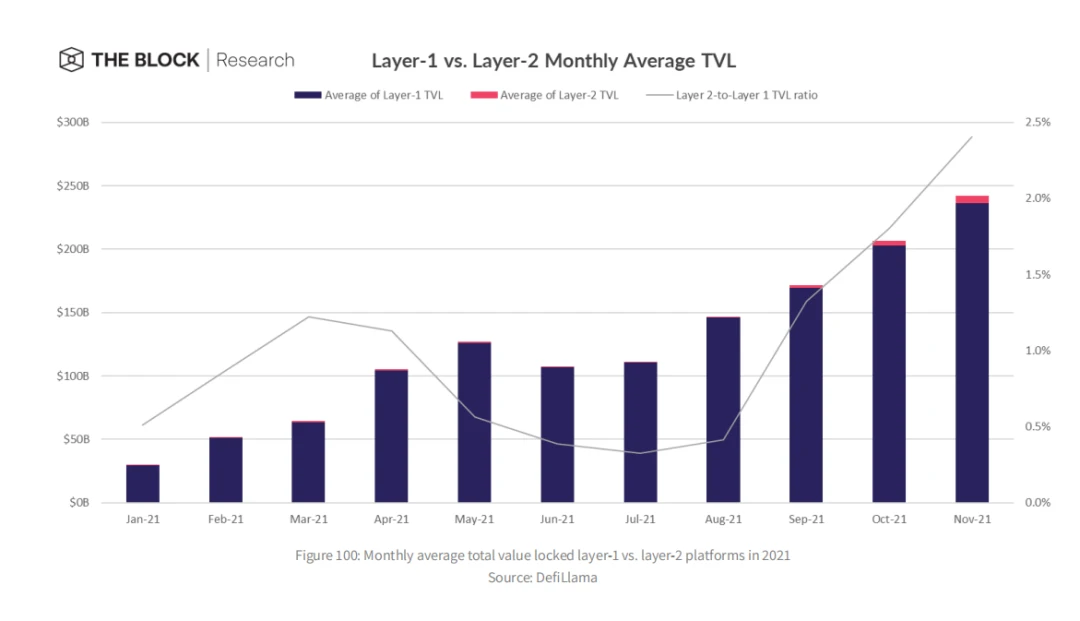

目前,L1s 的优势在于充当一个更大的整体协议生态系统的宿主,以及关键的基础设施特性,如预言机、跨链桥、中心化交易所支持、应用程序支持等。当比较 L1 和 L2 协议中的 TVL 时,这一事实是显而易见的,这表明目前在 L1 上的 DeFi 活动比在 L2s上占优势。

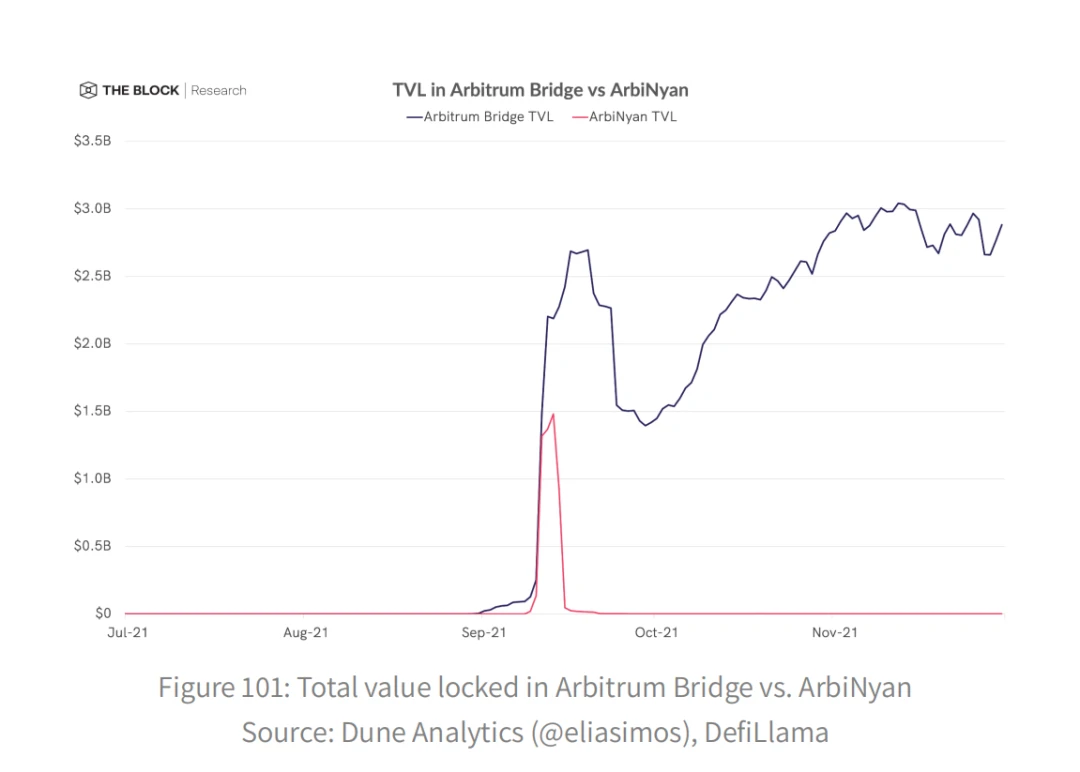

与此同时,L2s 的生长也显示出越来越强的牵引力。通常情况下,这种增长可以部分解释为在 L2s 上开始出现的流动性激励的引入。例如,Arbitrum 上的 ArbiNyan 在 9 月初推出时,代币通货膨胀率和 APYs 都非常高,这导致大量唯利是的资本进入 Arbitrum 生态系统以获取快速收益,但很快就离开了。

也就是说,Arbitrum 和Optimistic 的TVL仍有显著增长。尽管 ArbiNyan 的资金迅速流入 Arbitrum 并随后流出,但 Arbitrum 的 TVL 自 9 月初以来仍继续增长。目前只有少数应用存在于 Optimistic 上,但很有可能在 2022 更多的 DApp 将在该 L2 上运行,这将使 Optimistic 的增长轨迹与 Arbitrum 一样。

另一个需要考虑的因素是 L2s 的本地代币的可能性。从根本上说,L2s 还没有准备好与 L1s 竞争,但我们有充分的理由相信,它们将在 2022 年与 L1s 竞争。入门级 DApp、更大的收益生成机会、低费用、快速交易、以太坊级安全以及本地代币可能性的综合效应足以在 L1s 之上跳转到 L2s。